这个模板将模仿织梦CMS的标签化、模块化思想,即使不依赖PHP后端,也能通过纯前端代码实现一个功能完整、易于维护的静态网站。

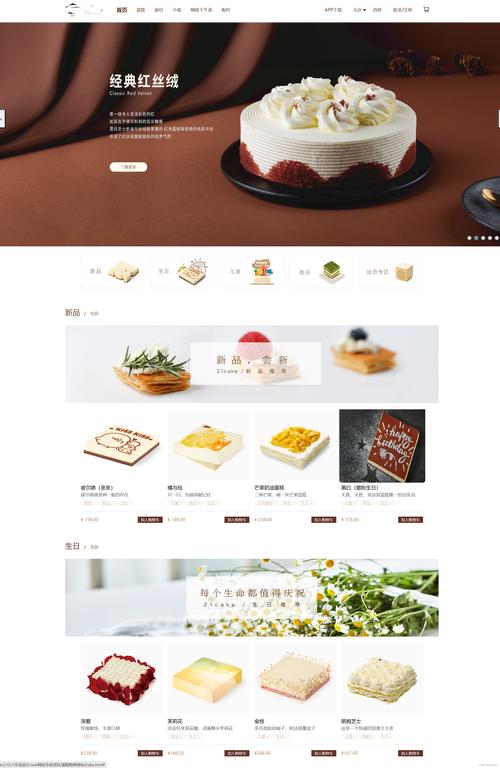

(图片来源网络,侵删)

模板设计思路

- 结构清晰:采用经典的

header、nav、main、footer结构。 - 模块化:将网站划分为独立的模块,如导航栏、轮播图、产品列表、页脚等,每个模块都可以轻松地被修改或替换。

- 响应式设计:使用 CSS Flexbox 和 Grid,并配合媒体查询,确保网站在桌面、平板和手机上都有良好的显示效果。

- 交互体验:添加简单的 JavaScript 交互,如轮播图、购物车计数、回到顶部按钮等,提升用户体验。

- “织梦”风格:通过注释清晰地标识每个部分,方便您理解和修改,就像在编辑织梦CMS的模板文件一样。

文件结构

为了方便管理,我们创建一个标准的网站文件夹结构:

snack-store/

├── index.html # 主页面

├── css/

│ └── style.css # 所有样式文件

├── js/

│ └── main.js # 所有JavaScript脚本

├── images/

│ ├── logo.png # 网站Logo

│ ├── banner-1.jpg # 轮播图1

│ ├── banner-2.jpg # 轮播图2

│ └── products/ # 产品图片文件夹

│ ├── chips.jpg

│ ├── chocolate.jpg

│ └── nuts.jpg

└── fonts/ # (可选) 存放自定义字体第1步:HTML 结构 (index.html)

这是网站的骨架,我们使用清晰的注释来标记各个“模块”,方便您后续修改。

<!DOCTYPE html>

<html lang="zh-CN">

<head>

<meta charset="UTF-8">

<meta name="viewport" content="width=device-width, initial-scale=1.0">美味零食坊 - 您的线上零食天堂</title>

<meta name="description" content="精选全球美味零食,从薯片到巧克力,应有尽有,快速配送,品质保证!">

<link rel="stylesheet" href="css/style.css">

<!-- 引入字体图标库,Font Awesome -->

<link rel="stylesheet" href="https://cdnjs.cloudflare.com/ajax/libs/font-awesome/6.0.0-beta3/css/all.min.css">

</head>

<body>

<!-- ====================== 顶部栏 ====================== -->

<div class="top-bar">

<div class="container">

<span class="welcome">欢迎来到美味零食坊!</span>

<div class="top-links">

<a href="#"><i class="fas fa-user"></i> 登录</a>

<a href="#"><i class="fas fa-heart"></i> 收藏</a>

<a href="#"><i class="fas fa-shopping-cart"></i> 购物车 <span class="cart-count">0</span></a>

</div>

</div>

</div>

<!-- ====================== 导航栏 ====================== -->

<header class="main-header">

<div class="container">

<div class="logo">

<a href="index.html"><img src="images/logo.png" alt="美味零食坊"></a>

</div>

<nav class="main-nav">

<ul>

<li><a href="#" class="active">首页</a></li>

<li><a href="#">全部商品</a></li>

<li><a href="#">新品上市</a></li>

<li><a href="#">热销排行</a></li>

<li><a href="#">关于我们</a></li>

<li><a href="#">联系我们</a></li>

</ul>

</nav>

</div>

</header>

<!-- ====================== 轮播图 ====================== -->

<section class="banner">

<div class="banner-slider">

<div class="slide active">

<img src="images/banner-1.jpg" alt="美味零食1">

<div class="banner-content">

<h2>探索全球美味</h2>

<p>精选世界各地特色零食,让您足不出户尝遍全球风味。</p>

<a href="#" class="btn">立即选购</a>

</div>

</div>

<div class="slide">

<img src="images/banner-2.jpg" alt="美味零食2">

<div class="banner-content">

<h2>新品上市</h2>

<p>夏日限定冰品,清爽一夏,快来尝鲜吧!</p>

<a href="#" class="btn">立即选购</a>

</div>

</div>

</div>

<button class="slider-btn prev"><i class="fas fa-chevron-left"></i></button>

<button class="slider-btn next"><i class="fas fa-chevron-right"></i></button>

<div class="dots"></div>

</section>

<!-- ====================== 主要内容区 ====================== -->

<main class="main-content">

<div class="container">

<!-- ====================== 产品分类 ====================== -->

<section class="categories">

<h2 class="section-title">热门分类</h2>

<div class="category-grid">

<a href="#" class="category-item">

<img src="https://via.placeholder.com/150x150?text=膨化食品" alt="膨化食品">

<span>膨化食品</span>

</a>

<a href="#" class="category-item">

<img src="https://via.placeholder.com/150x150?text=坚果炒货" alt="坚果炒货">

<span>坚果炒货</span>

</a>

<a href="#" class="category-item">

<img src="https://via.placeholder.com/150x150?text=糖果巧克力" alt="糖果巧克力">

<span>糖果巧克力</span>

</a>

<a href="#" class="category-item">

<img src="https://via.placeholder.com/150x150?text=肉干肉脯" alt="肉干肉脯">

<span>肉干肉脯</span>

</a>

</div>

</section>

<!-- ====================== 热门商品 ====================== -->

<section class="featured-products">

<h2 class="section-title">热门商品</h2>

<div class="product-grid">

<!-- 产品项 1 -->

<div class="product-card">

<div class="product-img">

<img src="images/products/chips.jpg" alt="乐事薯片">

<div class="product-actions">

<a href="#" class="add-to-cart-btn"><i class="fas fa-shopping-cart"></i></a>

<a href="#" class="add-to-wishlist-btn"><i class="far fa-heart"></i></a>

</div>

</div>

<div class="product-info">

<h3>经典原味薯片</h3>

<p class="price">¥15.90</p>

</div>

</div>

<!-- 产品项 2 -->

<div class="product-card">

<div class="product-img">

<img src="images/products/chocolate.jpg" alt="德芙巧克力">

<div class="product-actions">

<a href="#" class="add-to-cart-btn"><i class="fas fa-shopping-cart"></i></a>

<a href="#" class="add-to-wishlist-btn"><i class="far fa-heart"></i></a>

</div>

</div>

<div class="product-info">

<h3>丝滑牛奶巧克力</h3>

<p class="price">¥28.00</p>

</div>

</div>

<!-- 产品项 3 -->

<div class="product-card">

<div class="product-img">

<img src="images/products/nuts.jpg" alt="每日坚果">

<div class="product-actions">

<a href="#" class="add-to-cart-btn"><i class="fas fa-shopping-cart"></i></a>

<a href="#" class="add-to-wishlist-btn"><i class="far fa-heart"></i></a>

</div>

</div>

<div class="product-info">

<h3>每日混合坚果</h3>

<p class="price">¥45.00</p>

</div>

</div>

<!-- 产品项 4 -->

<div class="product-card">

<div class="product-img">

<img src="https://via.placeholder.com/200x200?text=饼干" alt="进口饼干">

<div class="product-actions">

<a href="#" class="add-to-cart-btn"><i class="fas fa-shopping-cart"></i></a>

<a href="#" class="add-to-wishlist-btn"><i class="far fa-heart"></i></a>

</div>

</div>

<div class="product-info">

<h3>进口黄油曲奇</h3>

<p class="price">¥35.80</p>

</div>

</div>

</div>

</section>

<!-- ====================== 特色服务 ====================== -->

<section class="features">

<div class="feature-item">

<i class="fas fa-truck"></i>

<h4>全场包邮</h4>

<p>满99元免运费</p>

</div>

<div class="feature-item">

<i class="fas fa-shield-alt"></i>

<h4>品质保证</h4>

<p>严选优质商品</p>

</div>

<div class="feature-item">

<i class="fas fa-undo"></i>

<h4>7天退换</h4>

<p>无忧购物体验</p>

</div>

<div class="feature-item">

<i class="fas fa-headset"></i>

<h4>在线客服</h4>

<p>24小时为您服务</p>

</div>

</section>

</div>

</main>

<!-- ====================== 页脚 ====================== -->

<footer class="main-footer">

<div class="container">

<div class="footer-about">

<h3>关于美味零食坊</h3>

<p>我们致力于为您提供最新鲜、最美味、最有趣的零食,从国内经典到海外网红,我们为您一一搜罗。</p>

</div>

<div class="footer-links">

<h3>快速链接</h3>

<ul>

<li><a href="#">关于我们</a></li>

<li><a href="#">配送方式</a></li>

<li><a href="#">支付方式</a></li>

<li><a href="#">售后服务</a></li>

</ul>

</div>

<div class="footer-contact">

<h3>联系我们</h3>

<p><i class="fas fa-map-marker-alt"></i> 北京市朝阳区美食街123号</p>

<p><i class="fas fa-phone"></i> 400-123-4567</p>

<p><i class="fas fa-envelope"></i> service@snackstore.com</p>

</div>

<div class="footer-social">

<h3>关注我们</h3>

<a href="#"><i class="fab fa-weixin"></i></a>

<a href="#"><i class="fab fa-weibo"></i></a>

<a href="#"><i class="fab fa-tiktok"></i></a>

</div>

</div>

<div class="footer-bottom">

<p>© 2025 美味零食坊 版权所有.</p>

</div>

</footer>

<!-- 回到顶部按钮 -->

<a href="#" class="back-to-top"><i class="fas fa-arrow-up"></i></a>

<!-- 引入JavaScript -->

<script src="js/main.js"></script>

</body>

</html>

第2步:CSS 样式 (css/style.css)

这是网站的“皮肤”,负责美化所有元素,并实现响应式布局。

/* --- 全局样式和变量 --- */

:root {

--primary-color: #ff6b35; /* 主色调,橙色 */

--secondary-color: #f4a261; /* 次要色调 */

--text-color: #333;

--light-gray: #f4f4f4;

--dark-gray: #777;

--white: #fff;

--box-shadow: 0 5px 15px rgba(0,0,0,0.1);

}

* {

margin: 0;

padding: 0;

box-sizing: border-box;

}

body {

font-family: 'Arial', 'Microsoft YaHei', sans-serif;

line-height: 1.6;

color: var(--text-color);

background-color: #f9f9f9;

}

.container {

max-width: 1200px;

margin: 0 auto;

padding: 0 20px;

}

a {

text-decoration: none;

color: inherit;

}

ul {

list-style: none;

}

img {

max-width: 100%;

height: auto;

}

.section-title {

text-align: center;

margin-bottom: 40px;

font-size: 2.5rem;

color: var(--primary-color);

position: relative;

padding-bottom: 15px;

}

.section-title::after {

content: '';

position: absolute;

bottom: 0;

left: 50%;

transform: translateX(-50%);

width: 80px;

height: 3px;

background-color: var(--primary-color);

}

.btn {

display: inline-block;

background-color: var(--primary-color);

color: var(--white);

padding: 12px 25px;

border-radius: 25px;

font-weight: bold;

transition: background-color 0.3s ease;

}

.btn:hover {

background-color: #e55a2b;

}

/* --- 顶部栏 --- */

.top-bar {

background-color: #333;

color: var(--white);

padding: 8px 0;

font-size: 0.9rem;

}

.top-bar .container {

display: flex;

justify-content: space-between;

align-items: center;

}

.top-links a {

color: var(--white);

margin-left: 20px;

transition: color 0.3s ease;

}

.top-links a:hover {

color: var(--primary-color);

}

.cart-count {

background-color: var(--primary-color);

color: var(--white);

border-radius: 50%;

padding: 2px 6px;

font-size: 0.8rem;

margin-left: 5px;

}

/* --- 导航栏 --- */

.main-header {

background-color: var(--white);

box-shadow: var(--box-shadow);

position: sticky;

top: 0;

z-index: 1000;

}

.main-header .container {

display: flex;

justify-content: space-between;

align-items: center;

padding: 15px 20px;

}

.logo img {

height: 50px;

}

.main-nav ul {

display: flex;

}

.main-nav ul li {

margin-left: 30px;

}

.main-nav a {

font-weight: bold;

color: var(--text-color);

transition: color 0.3s ease;

position: relative;

}

.main-nav a:hover, .main-nav a.active {

color: var(--primary-color);

}

.main-nav a.active::after {

content: '';

position: absolute;

bottom: -20px;

left: 0;

width: 100%;

height: 3px;

background-color: var(--primary-color);

}

/* --- 轮播图 --- */

.banner {

position: relative;

height: 500px;

overflow: hidden;

}

.slide {

position: absolute;

top: 0;

left: 0;

width: 100%;

height: 100%;

opacity: 0;

transition: opacity 0.5s ease-in-out;

}

.slide.active {

opacity: 1;

}

.slide img {

width: 100%;

height: 100%;

object-fit: cover;

}

.banner-content {

position: absolute;

top: 50%;

left: 10%;

transform: translateY(-50%);

color: var(--white);

max-width: 500px;

}

.banner-content h2 {

font-size: 3.5rem;

margin-bottom: 20px;

text-shadow: 2px 2px 4px rgba(0,0,0,0.5);

}

.slider-btn {

position: absolute;

top: 50%;

transform: translateY(-50%);

background-color: rgba(255, 255, 255, 0.8);

border: none;

width: 50px;

height: 50px;

border-radius: 50%;

cursor: pointer;

font-size: 1.2rem;

color: #333;

transition: background-color 0.3s ease;

}

.slider-btn:hover {

background-color: var(--white);

}

.prev { left: 20px; }

.next { right: 20px; }

/* --- 主要内容区 --- */

.main-content {

padding: 60px 0;

}

/* --- 分类 --- */

.category-grid {

display: grid;

grid-template-columns: repeat(auto-fit, minmax(200px, 1fr));

gap: 20px;

margin-bottom: 60px;

}

.category-item {

display: block;

text-align: center;

transition: transform 0.3s ease;

}

.category-item:hover {

transform: translateY(-10px);

}

.category-item img {

border-radius: 10px;

margin-bottom: 10px;

}

.category-item span {

display: block;

font-weight: bold;

}

/* --- 产品 --- */

.product-grid {

display: grid;

grid-template-columns: repeat(auto-fill, minmax(250px, 1fr));

gap: 30px;

margin-bottom: 60px;

}

.product-card {

background-color: var(--white);

border-radius: 10px;

overflow: hidden;

box-shadow: var(--box-shadow);

transition: transform 0.3s ease;

}

.product-card:hover {

transform: translateY(-5px);

}

.product-img {

position: relative;

overflow: hidden;

}

.product-img img {

transition: transform 0.5s ease;

}

.product-card:hover .product-img img {

transform: scale(1.1);

}

.product-actions {

position: absolute;

top: 10px;

right: 10px;

display: flex;

flex-direction: column;

gap: 10px;

opacity: 0;

transition: opacity 0.3s ease;

}

.product-card:hover .product-actions {

opacity: 1;

}

.product-actions a {

background-color: var(--white);

width: 40px;

height: 40px;

border-radius: 50%;

display: flex;

align-items: center;

justify-content: center;

color: #333;

box-shadow: var(--box-shadow);

transition: background-color 0.3s ease;

}

.product-actions a:hover {

background-color: var(--primary-color);

color: var(--white);

}

.product-info {

padding: 20px;

text-align: center;

}

.product-info h3 {

font-size: 1.1rem;

margin-bottom: 10px;

}

.price {

font-size: 1.5rem;

font-weight: bold;

color: var(--primary-color);

}

/* --- 特色服务 --- */

.features {

display: grid;

grid-template-columns: repeat(auto-fit, minmax(200px, 1fr));

gap: 30px;

text-align: center;

}

.feature-item {

padding: 20px;

}

.feature-item i {

font-size: 3rem;

color: var(--primary-color);

margin-bottom: 15px;

}

/* --- 页脚 --- */

.main-footer {

background-color: #222;

color: #ccc;

padding: 60px 0 20px;

}

.main-footer .container {

display: grid;

grid-template-columns: repeat(auto-fit, minmax(250px, 1fr));

gap: 40px;

}

.footer-about p, .footer-links ul li, .footer-contact p {

margin-bottom: 15px;

}

.footer-links a, .footer-contact a {

color: #ccc;

transition: color 0.3s ease;

}

.footer-links a:hover, .footer-contact a:hover {

color: var(--primary-color);

}

.footer-social {

text-align: center;

}

.footer-social a {

display: inline-block;

width: 40px;

height: 40px;

line-height: 40px;

background-color: #444;

color: #ccc;

border-radius: 50%;

margin: 0 5px;

transition: background-color 0.3s ease, color 0.3s ease;

}

.footer-social a:hover {

background-color: var(--primary-color);

color: var(--white);

}

.footer-bottom {

text-align: center;

margin-top: 40px;

padding-top: 20px;

border-top: 1px solid #444;

font-size: 0.9rem;

}

/* --- 回到顶部 --- */

.back-to-top {

position: fixed;

bottom: 20px;

right: 20px;

background-color: var(--primary-color);

color: var(--white);

width: 50px;

height: 50px;

border-radius: 50%;

display: flex;

align-items: center;

justify-content: center;

font-size: 1.2rem;

opacity: 0;

visibility: hidden;

transition: opacity 0.3s ease, visibility 0.3s ease;

}

.back-to-top.show {

opacity: 1;

visibility: visible;

}

/* --- 响应式设计 --- */

@media (max-width: 768px) {

.main-header .container {

flex-direction: column;

}

.main-nav ul {

margin-top: 15px;

flex-wrap: wrap;

justify-content: center;

}

.main-nav ul li {

margin: 5px 15px;

}

.banner {

height: 350px;

}

.banner-content h2 {

font-size: 2.5rem;

}

.section-title {

font-size: 2rem;

}

}

第3步:JavaScript 交互 (js/main.js)

这是网站的“大脑”,负责处理动态效果,如轮播图和购物车。

(图片来源网络,侵删)

document.addEventListener('DOMContentLoaded', function () {

// --- 轮播图功能 ---

const slides = document.querySelectorAll('.slide');

const prevBtn = document.querySelector('.prev');

const nextBtn = document.querySelector('.next');

const dotsContainer = document.querySelector('.dots');

let currentSlide = 0;

let slideInterval;

// 创建指示点

slides.forEach((_, index) => {

const dot = document.createElement('button');

dot.classList.add('dot');

if (index === 0) dot.classList.add('active');

dot.addEventListener('click', () => goToSlide(index));

dotsContainer.appendChild(dot);

});

const dots = document.querySelectorAll('.dot');

function goToSlide(n) {

slides[currentSlide].classList.remove('active');

dots[currentSlide].classList.remove('active');

currentSlide = (n + slides.length) % slides.length;

slides[currentSlide].classList.add('active');

dots[currentSlide].classList.add('active');

}

function nextSlide() {

goToSlide(currentSlide + 1);

}

function prevSlide() {

goToSlide(currentSlide - 1);

}

function startSlideShow() {

slideInterval = setInterval(nextSlide, 5000); // 每5秒切换一次

}

function stopSlideShow() {

clearInterval(slideInterval);

}

prevBtn.addEventListener('click', () => {

prevSlide();

stopSlideShow();

startSlideShow();

});

nextBtn.addEventListener('click', () => {

nextSlide();

stopSlideShow();

startSlideShow();

});

startSlideShow();

// --- 购物车功能 ---

const cartCountElement = document.querySelector('.cart-count');

let cartCount = 0;

document.querySelectorAll('.add-to-cart-btn').forEach(button => {

button.addEventListener('click', function(e) {

e.preventDefault(); // 阻止链接默认跳转行为

cartCount++;

cartCountElement.textContent = cartCount;

// 可以在这里添加一个“已添加”的提示

const productCard = this.closest('.product-card');

const originalIcon = this.innerHTML;

this.innerHTML = '<i class="fas fa-check"></i>';

this.style.backgroundColor = '#28a745';

setTimeout(() => {

this.innerHTML = originalIcon;

this.style.backgroundColor = '';

}, 1500);

});

});

// --- 收藏功能 ---

document.querySelectorAll('.add-to-wishlist-btn').forEach(button => {

button.addEventListener('click', function(e) {

e.preventDefault();

const icon = this.querySelector('i');

if (icon.classList.contains('far')) {

icon.classList.remove('far');

icon.classList.add('fas');

this.style.color = 'red';

} else {

icon.classList.remove('fas');

icon.classList.add('far');

this.style.color = '';

}

});

});

// --- 回到顶部按钮 ---

const backToTopButton = document.querySelector('.back-to-top');

window.addEventListener('scroll', () => {

if (window.pageYOffset > 300) { // 当页面滚动超过300px时显示

backToTopButton.classList.add('show');

} else {

backToTopButton.classList.remove('show');

}

});

backToTopButton.addEventListener('click', (e) => {

e.preventDefault();

window.scrollTo({

top: 0,

behavior: 'smooth' // 平滑滚动

});

});

});

如何使用这个模板

- 创建文件和文件夹:按照上面的“文件结构”创建所有文件和文件夹。

- 准备图片:将您的 Logo、轮播图和产品图片放入

images文件夹中,如果没有,可以使用https://via.placeholder.com/这样的在线占位图服务。 - 复制代码:将上面提供的 HTML、CSS 和 JavaScript 代码分别复制到对应的文件中。

- :打开

index.html,根据您的需求修改网站标题、导航链接、产品信息、页脚内容等。 - 预览网站:直接用浏览器打开

index.html文件,您就可以看到一个功能完整的零食网站了。

如何“织梦” - 后续扩展建议

这个模板是静态的,但它为您搭建了一个非常棒的框架,如果您想让它更像一个真正的“织梦”网站,可以:

- 分离头部和页脚:将

header和footer部分分别拆分成header.html和footer.html,然后使用服务器端语言(如 PHP 的include或 JavaScript 的fetch)在index.html中引入它们,这样,当您需要修改导航或页脚时,只需修改一个文件即可。 - 动态加载产品:将产品数据(图片、名称、价格)存储在一个 JSON 文件或数据库中,使用 JavaScript 的

fetchAPI 动态加载产品数据,并用document.createElement来创建产品卡片,这样,您无需修改 HTML 就可以更新产品列表。 - 添加搜索和筛选:为产品列表添加搜索框和筛选器(如按价格、分类筛选),这需要更复杂的 JavaScript 逻辑,甚至需要后端支持。

希望这个详细的模板能帮助您快速搭建起一个漂亮的零食网站!

(图片来源网络,侵删)