织梦(DedeCMS)是一款非常流行的PHP开源网站管理系统,而Bootstrap是目前最流行的前端响应式框架,将两者结合,可以快速搭建出美观、适配各种设备的网站。

(图片来源网络,侵删)

什么是织梦Bootstrap模板?

就是已经将Bootstrap框架的CSS和JS文件集成到织梦模板中的主题包,这意味着:

- 响应式设计:网站在电脑、平板、手机上都能自动调整布局,获得良好的浏览体验。

- 丰富的组件:可以直接使用Bootstrap提供的按钮、导航栏、轮播图、模态框等组件,开发效率高。

- 现代化外观:Bootstrap的UI风格简洁、专业,能满足大多数企业网站的需求。

去哪里下载织梦Bootstrap模板?

下载渠道主要分为以下几类,各有优劣:

官方织梦模板市场

- 网址:

http://templatetop.dedecms.com/ - 优点:

- 官方出品,质量和安全性有基本保障。

- 与织梦系统版本匹配度高,兼容性问题少。

- 通常提供基础的技术支持。

- 缺点:

- 收费模板居多,免费的模板选择较少,且可能比较老旧。

- 设计风格可能偏向传统,不够新颖。

- 建议:如果追求稳定性和官方支持,且预算允许,这里是首选。

第三方模板资源网站

这类网站是下载免费模板的主要来源,但需要仔细甄别。

- 推荐网站:

- 模板之家 (

http://www.moban.cn/):国内非常老牌的模板下载站,有专门的织梦栏目,可以找到大量免费的Bootstrap模板。 - 站长素材 (

http://sc.chinaz.com/):除了模板,还提供大量素材,其模板栏目也很丰富。 - 源码之家 (

http://www.codepub.com/):一个综合性的源码下载站,织梦模板资源也比较多。

- 模板之家 (

- 优点:

- 免费资源丰富,选择范围广。

- 模板风格多样,紧跟设计潮流。

- 缺点:

- 质量参差不齐,可能存在代码冗余、SEO优化差、兼容性问题。

- 安全风险:这是最大的风险! 一些免费模板可能被恶意作者植入了后门、垃圾链接或广告代码。

- 版权问题:部分模板可能存在版权纠纷,商用前需确认授权。

GitHub / Gitee 等代码托管平台

- 优点:

- 可以找到一些开源的、高质量的织梦模板。

- 代码相对透明,可以审查。

- 缺点:

- 需要一定的技术能力才能找到、筛选和使用。

- 文档可能不完善,对新手不友好。

下载和安装模板的步骤

以在第三方网站下载模板为例,流程如下:

(图片来源网络,侵删)

-

下载模板文件:

- 在模板网站上找到心仪的Bootstrap模板,点击下载,通常下载的是一个

.zip压缩包。

- 在模板网站上找到心仪的Bootstrap模板,点击下载,通常下载的是一个

-

准备织梦环境:

- 确保你已经安装好了织梦程序(

dedecms文件夹)和数据库。 - 通过FTP工具连接到你的服务器,将织梦程序上传到网站根目录(如

public_html或www)。

- 确保你已经安装好了织梦程序(

-

上传模板文件:

- 解压刚刚下载的模板

.zip文件。 - 你会看到一个

templets文件夹(有时也可能是default或其他名称)。 - 通过FTP工具,将这个

templets文件夹覆盖到你网站根目录下的/dedecms/templets/文件夹中。(注意:覆盖前最好先备份原有的templets文件夹)

- 解压刚刚下载的模板

-

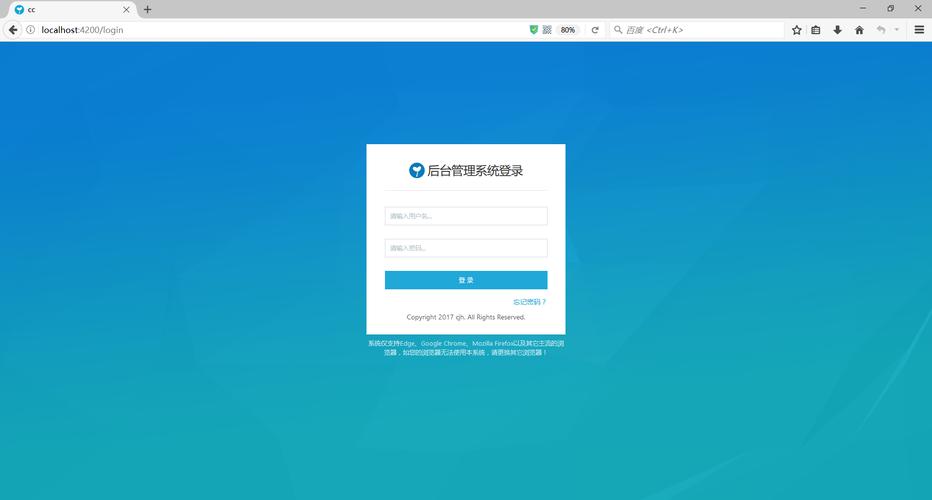

后台设置模板:

(图片来源网络,侵删)

(图片来源网络,侵删)- 登录你的织梦后台 (

你的域名/dedecms/login.php)。 - 进入 【系统】 -> 【系统基本参数设置】 -> 【核心设置】。

- 找到 “站点默认模板目录” 这一项,将其值修改为你刚刚上传的模板文件夹的名称(你上传的文件夹叫

bootstrap_v5,就填写bootstrap_v5)。 - 保存设置。

- 登录你的织梦后台 (

-

生成网站:

- 为了让所有页面都应用新模板,你需要执行生成操作。

- 在后台左侧菜单找到 【生成】 -> 【一键更新网站】。

- 勾选所有选项(包括主页、栏目、文档、HTML等),然后点击“开始执行生成”,这个过程可能需要一些时间,请耐心等待。

-

前台预览:

生成完成后,在浏览器中访问你的网站,就能看到新模板的效果了。

重要注意事项(必读!)

在使用第三方免费模板时,请务必遵守以下建议,以避免不必要的麻烦:

-

安全第一,仔细检查:

- 不要轻易相信模板描述中的“完美无bug”、“永久免费更新”等宣传语。

- 下载后,用代码编辑器(如 VS Code, Sublime Text)打开模板文件,搜索

eval,base64_decode,file_get_contents,assert等可疑函数,如果发现大量混淆或加密的代码,请立即删除,这很可能是后门程序。 - 如果模板提供了安装说明,其中如果要求你修改

index.php或config.php等核心文件,要高度警惕。

-

保留版权信息:

- 大部分免费模板会在页脚保留作者的版权链接。请勿随意删除,这既是尊重作者,也是模板使用协议的一部分,删除后可能会被作者追究责任。

-

做好备份:

在安装新模板前,务必备份你的整个网站文件和数据库,一旦模板出现问题,可以快速恢复。

-

选择与你织梦版本匹配的模板:

织梦有不同的大版本(如 DedeCMS 5.7, DedeCMS V57, V57_UTF8_SP1 等),下载模板时,尽量选择与你安装版本一致的,否则容易出现各种兼容性问题。

-

免费模板≠商用无忧:

即使是免费模板,也可能存在版权限制,如果用于商业项目,最好联系模板作者确认授权,避免法律风险。

| 下载渠道 | 优点 | 缺点 | 适合人群 |

|---|---|---|---|

| 官方市场 | 官方保障,兼容性好,有支持 | 收费,选择少,风格传统 | 追求稳定、预算充足的商业用户 |

| 第三方网站 | 免费,选择多,风格新 | 质量差,安全风险高,版权模糊 | 新手练手、个人博客、非重要项目 |

| 代码平台 | 开源透明,代码可审查 | 难找,技术要求高 | 有一定开发能力的开发者 |

给新手的建议:如果是个人学习或搭建不太重要的网站,可以从第三方网站下载模板,但一定要做好安全检查和备份,如果是商业项目,强烈建议选择官方的付费模板,或者请专业人士进行二次开发。