经典必看书籍(有官方或高质量PDF版本)

这些书籍是该领域的“圣经”,无论是对于初学者还是进阶工程师都极具价值。

(图片来源网络,侵删)

《Cortex-M3与Cortex-M4权威指南》

- 作者: Joseph Yiu(ARM公司资深工程师)

- 为什么推荐:

- 权威性: 由芯片架构方(ARM)的资深工程师撰写,内容绝对权威、准确。

- 内容全面: 不仅讲解了C语言编程,更深入到了CPU架构、指令集、异常处理、内存管理、调试等底层细节。

- 实践性强: 书中包含了大量实例和最佳实践,教你如何写出高效、稳定、可维护的嵌入式C代码。

- 适用性: 虽然书名是Cortex-M3/M4,但其讲解的C语言编程思想、代码优化、调试技巧等适用于几乎所有8位、16位、32位单片机。

- 如何获取PDF:

- 这本书有官方的中文版和英文版,通过一些技术论坛、电子书分享网站(如“道客巴巴”、“百度文库”等)可以搜索到PDF版本。建议支持正版,可以在国内电商平台购买实体书,有时会附带电子版。

《C Primer Plus》(第6版)

- 作者: Stephen Prata

- 为什么推荐:

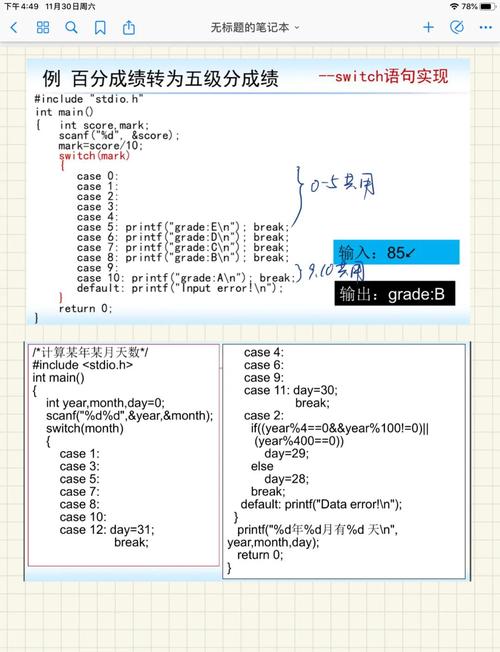

- C语言基础: 这不是一本单片机书,而是一本顶级的C语言入门和进阶书籍,对于零基础或C语言基础薄弱的学习者来说,这是打地基的最佳选择。

- 讲解透彻: 书中对C语言的每一个知识点都讲解得非常细致,配有大量示例和课后习题,非常适合自学。

- 打下坚实基础: 学完这本书,你对C语言的指针、结构体、内存管理、预处理器等核心概念会有非常深刻的理解,这对于后续进行高效的单片机编程至关重要。

- 如何获取PDF:

这本书非常流行,网络上流传着大量的高清扫描版和电子版,同样可以在上述提到的平台搜索。

《STM32库开发实战指南》或《STM32 HAL库开发实战指南》

- 作者: 如张洋、刘火良等

- 为什么推荐:

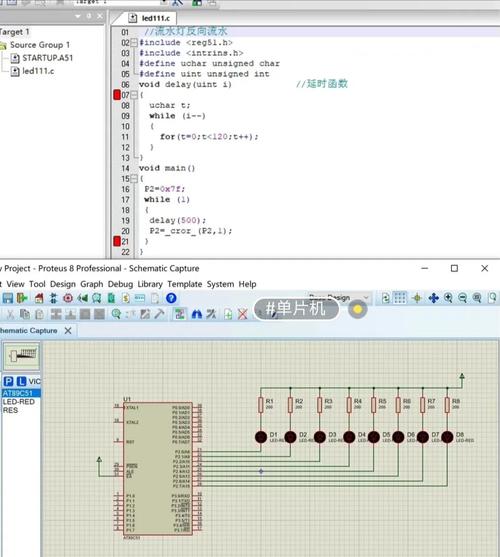

- 聚焦实践: 这类书籍以具体的STM32单片机为平台,手把手教你如何使用官方提供的标准外设库或硬件抽象层库进行开发。

- 项目驱动: 通常会从最简单的LED闪烁开始,逐步讲解GPIO、UART、I2C、SPI、ADC、定时器等外设的使用,并最终结合项目(如温湿度计、OLED屏驱动等)进行综合实践。

- 图文并茂: 书中包含大量的电路连接图、代码截图和现象说明,非常直观。

- 如何获取PDF:

这类技术书籍的PDF版本在各大电子书网站和技术论坛(如“21ic电子网”、“电子发烧友”等)非常容易找到。

免费在线资源与官方文档(PDF格式)

这些资源质量极高,且完全免费,是学习的首选。

官方文档

- MCU厂商官网: 这是获取最权威、最准确信息的来源。

- ST (意法半导体): 搜索 "STM32 Reference Manual" (参考手册) 和 "STM32 Datasheet" (数据手册),这两本是“天书”,但当你遇到任何关于芯片底层功能的问题时,它们就是唯一的答案。

- NXP (恩智浦): 搜索对应MCU的 "Reference Manual" 和 "Data Sheet"。

- Microchip (微芯): 搜索对应MCU的 "Data Sheet" 和 "Family Reference Manual"。

- 这些文档都是官方提供的PDF格式,可以直接在其官网下载。

开源社区和大学课件

- GitHub: 搜索 "STM32 Tutorial"、"8051 C Programming" 等关键词,可以找到大量开源项目和学习笔记,其中很多作者会提供PDF格式的学习文档。

- 大学课程网站: 很多大学的电子信息、自动化、计算机专业都开设了《单片机原理与应用》课程,你可以搜索相关课程,很多老师会分享他们的课件(PPT或PDF)。

- 在搜索引擎输入

"单片机原理与应用" 课件 filetype:pdf - 访问国内知名大学(如哈工大、华科、电子科大等)的院系网站,查找课程资源。

- 在搜索引擎输入

学习路径建议

为了高效学习,建议遵循以下路径:

(图片来源网络,侵删)

-

第一步:打好C语言基础

- 目标: 掌握C语言的核心语法,特别是指针、数组、结构体、函数指针等。

- 资源: 主攻 《C Primer Plus》,不要急于上手单片机,C语言基础不牢,后续学习会非常痛苦。

-

第二步:了解硬件基础

- 目标: 了解数字电路、二进制、十六进制,理解单片机最小系统(电源、晶振、复位电路),理解GPIO、UART、I2C、SPI等基本总线协议的工作原理。

- 资源: 可以看一些《数字电子技术》的基础教材,或B站、YouTube上的相关视频。

-

第三步:选择一个平台,开始实践

- 推荐平台: STM32,因为它市场占有率高,资料丰富,社区活跃,且从入门到工业级应用都有完整的解决方案。

- 资源: 主攻 《STM32库开发实战指南》,准备好一块开发板(如正点原子、野火等),跟着书上的例子亲手敲代码、烧录、观察现象。

-

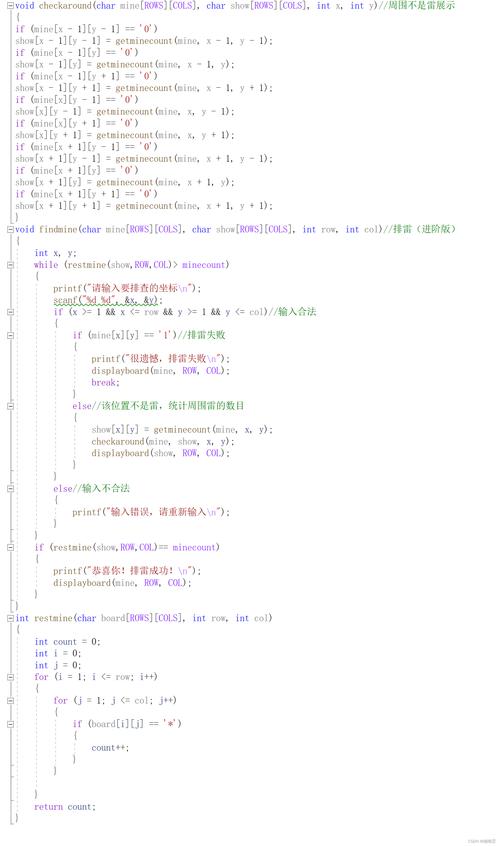

第四步:深入理解底层和架构

(图片来源网络,侵删)

(图片来源网络,侵删)- 目标: 不再满足于“调库”,而是理解库函数背后的原理。

HAL_GPIO_WritePin函数是如何配置寄存器来控制引脚高低电平的? - 资源: 深入阅读 《Cortex-M3与Cortex-M4权威指南》 和对应MCU的 《参考手册》,学会直接操作寄存器,理解中断、DMA等高级机制。

- 目标: 不再满足于“调库”,而是理解库函数背后的原理。

-

第五步:学习实时操作系统

- 目标: 当项目变得复杂时,需要RTOS来管理任务、调度资源。

- 资源: 学习 FreeRTOS 或 RT-Thread,它们都有非常详尽的官方文档和中文教程,同样可以找到PDF版本。

| 资源类型 | 推荐书籍/资源 | 适合阶段 | 获取方式 |

|---|---|---|---|

| C语言基础 | 《C Primer Plus》 | 第1步 | 网络搜索、电子书网站 |

| 底层与架构 | 《Cortex-M3与Cortex-M4权威指南》 | 第4步 | 技术论坛、电子书网站 |

| 平台实战 | 《STM32库开发实战指南》 | 第3步 | 技术论坛、出版社官网 |

| 官方圣经 | MCU厂商的《参考手册》《数据手册》 | 全程(尤其第4步) | 官网直接下载 |

| 大学资源 | 各大学《单片机原理与应用》课件 | 第2步 | 搜索引擎、大学网站 |

希望这份详细的指南能帮助你找到合适的PDF资源并高效学习单片机C语言编程!祝你学习顺利!