在 C 语言中,char 类型数据占 1 个字节。

(图片来源网络,侵删)

这是一个非常核心且基础的知识点,下面详细解释一下:

核心答案

char 类型在 C 语言中标准规定占用 1 字节 的内存空间。

- 1 字节 = 8 位

- 这个大小是由 C 语言标准(如 C89/C90, C99, C11 等)规定的,确保了代码的可移植性,无论你在 32 位系统还是 64 位系统上编译,

char的大小都是 1 字节。

sizeof 操作符验证

你可以使用 C 语言的 sizeof 操作符来在任何特定的编译器和系统上验证这一点。sizeof 返回一个变量或类型在内存中所占的字节数。

#include <stdio.h>

int main() {

// 使用 sizeof 操作符 char 类型

printf("Size of char: %zu bytes\n", sizeof(char));

// 声明一个 char 类型的变量并查看其大小

char myChar = 'A';

printf("Size of myChar variable: %zu bytes\n", sizeof(myChar));

return 0;

}

输出结果(在几乎所有系统上):

(图片来源网络,侵删)

Size of char: 1 bytes

Size of myChar variable: 1 bytes(注意:%zu 是 size_t 类型的正确格式说明符,sizeof 返回的就是 size_t 类型。)

char 的本质:存储整数

char 类型本质上是用来存储一个小的整数的,它通常有两种角色:

a) 存储字符 (ASCII 码)

这是 char 最常见的用途,它用来存储一个字符,'A', 'b', '0', '$' 等。

计算机内部并不直接存储字符,而是存储字符对应的编码值,最经典的编码是 ASCII 码。

(图片来源网络,侵删)

- 大写字母 'A' 的 ASCII 码是 65。

- 小写字母 'a' 的 ASCII 码是 97。

- 数字 '0' 的 ASCII 码是 48。

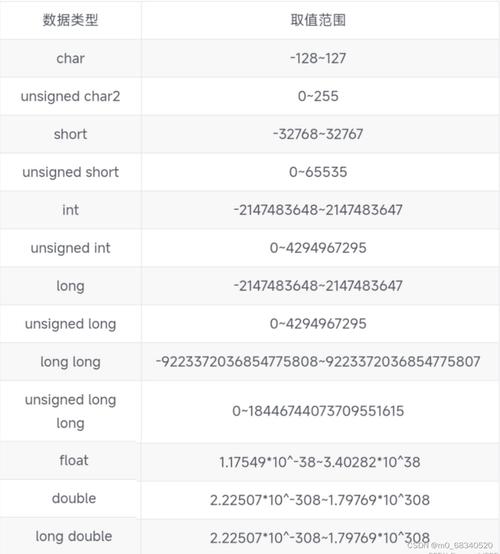

因为 char 占用 1 字节(8 位),它可以表示 0 到 255 之间的整数(对于无符号 char)或 -128 到 127 之间的整数(对于有符号 char),这足以覆盖所有标准 ASCII 字符(0-127)。

char c1 = 'A'; // 内存中存储的是整数 65

char c2 = 'a'; // 内存中存储的是整数 97

// 可以直接进行数值比较

if (c1 < c2) {

printf("'A' is less than 'a'\n"); // 这会输出

}

b) 存储小整数

char 也可以被当作一个 1 字节大小的整数来使用,用于节省内存或处理二进制数据。

unsigned char counter = 0; // counter 的范围是 0 到 255 counter = 200; counter = counter + 50; // counter 变成 250 (200 + 50) // counter = counter + 10; // 如果是无符号,会溢出变成 4 (250 + 10 - 256)

有符号 char 与无符号 char

char 类型本身分为两种:

signed char:可以存储负数、零和正数,范围通常是 -128 到 127。unsigned char:只能存储零和正数,范围通常是 0 到 255。

一个重要的细节:

在 C 语言中,char 本身是 signed 还是 unsigned 是由编译器决定的,这意味着你的代码在不同编译器上可能会有不同的行为。

#include <stdio.h>

int main() {

char c = -128; // 如果编译器默认 char 是 signed 的,这是合法的

// 如果编译器默认 char 是 unsigned 的,-128 会被转换成一个很大的正数

// 这通常是一个“陷阱”,应该避免。

printf("Value of c: %d\n", c); // 打印 c 的整数值

return 0;

}

为了代码的明确性和可移植性,如果你需要处理负数,请使用 signed char;如果只需要非负数,请使用 unsigned char,如果只是存储字符,使用 char 即可。

| 特性 | 描述 |

|---|---|

| 大小 | 1 字节 (8 位),由 C 标准规定。 |

| 用途 | 存储单个字符(通过其 ASCII 码等编码)。 存储小范围的整数。 |

| 本质 | 是一种整数类型,用于表示字符或小数值。 |

| 变体 | signed char (-128 到 127) 和 unsigned char (0 到 255)。char 本身的符号由编译器决定。 |

| 验证 | 使用 sizeof(char) 总是返回 1。 |