问题根源分析

你遇到的“没有fckeditor文件夹”的情况,主要有以下几个原因:

- 版本问题(最常见):你使用的 Dedecms 版本可能比较新(例如从 5.7 版本开始),官方已经将原来集成的 FCKeditor 替换为了更现代、更轻量级的 KindEditor,你按照旧教程寻找

fckeditor文件夹自然是找不到的。 - 文件丢失:如果你使用的是较老的版本(如 5.6),那么在安装、升级或手动修改文件时,可能不小心删除了这个文件夹。

- 路径错误:虽然可能性小,但也要确认你查找的路径是否正确,通常它位于

/include/目录下。

解决方案

根据你的实际情况,选择对应的解决方案:

如果你使用的是较新版本的 Dedecms (如 5.7 及以后)

这是最可能的情况。 新版 Dedecms 默认使用 KindEditor 作为编辑器,FCKeditor 已经被废弃了。

你应该做的不是去找 FCKeditor,而是去配置和使用现有的 KindEditor。

-

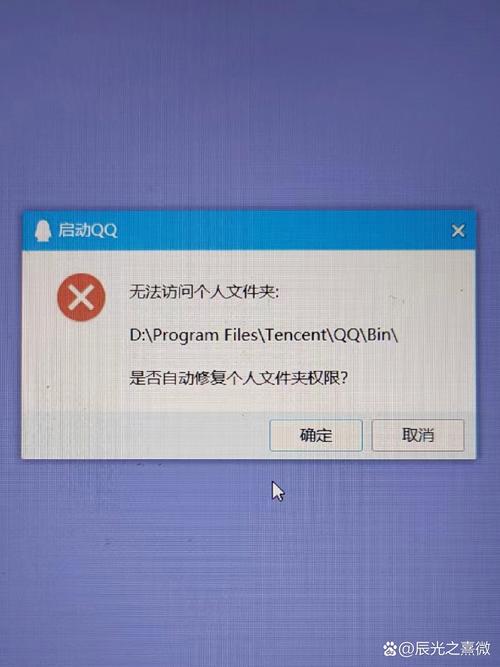

确认编辑器类型: 登录你的 Dedecms 后台,进入“系统” -> “系统基本参数” -> “核心设置”,找到 “

默认编辑器” 这一项。 你会看到选项里有fck和kindeditor,请确保这里选择的是kindeditor。 (图片来源网络,侵删)

(图片来源网络,侵删) -

KindEditor 文件夹位置: KindEditor 的核心文件位于

/include/ckeditor/目录下(注意文件夹名是ckeditor,不是fckeditor)。 -

如何调用 KindEditor: 在你的模板文件(如

article_add.htm文章添加页)中,找到需要显示编辑器的地方,通常是这样的代码:{dede:field.body}这段代码会自动根据后台设置的“默认编辑器”来渲染 KindEditor。

-

自定义 KindEditor: 你可以修改

/include/ckeditor/config.js文件来自定义 KindEditor 的功能,比如增加或减少工具栏按钮。 (图片来源网络,侵删)

(图片来源网络,侵删)

对于新版用户,请忘记 FCKeditor,拥抱 KindEditor。

如果你确定使用的是老版本,且文件夹确实丢失了

如果你用的是 Dedecms 5.6 或更早版本,并且确认 /include/fckeditor/ 文件夹真的不见了,你需要手动恢复它。

-

获取 FCKeditor 文件: 你需要下载对应版本的 FCKeditor,最稳妥的方式是从你当前使用的 Dedecms 安装包里找到它。

- 方法A(推荐):去你当初下载 Dedecms 的官方网站或服务器,重新下载一个与你当前版本完全相同的安装包,然后解压,从中提取出

fckeditor文件夹。 - 方法B:从 FCKeditor 的官方网站下载一个稳定版本(2.6.x),但版本号最好与 Dedecms 原带的保持一致,以避免兼容性问题。

- 方法A(推荐):去你当初下载 Dedecms 的官方网站或服务器,重新下载一个与你当前版本完全相同的安装包,然后解压,从中提取出

-

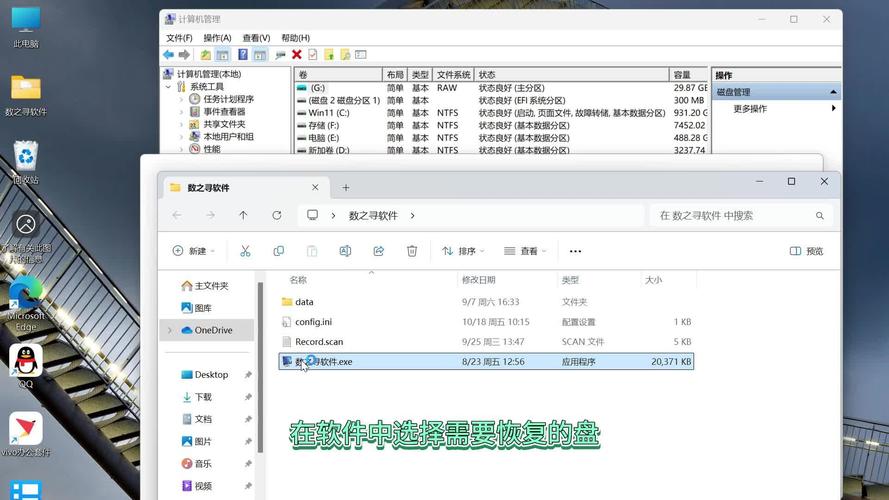

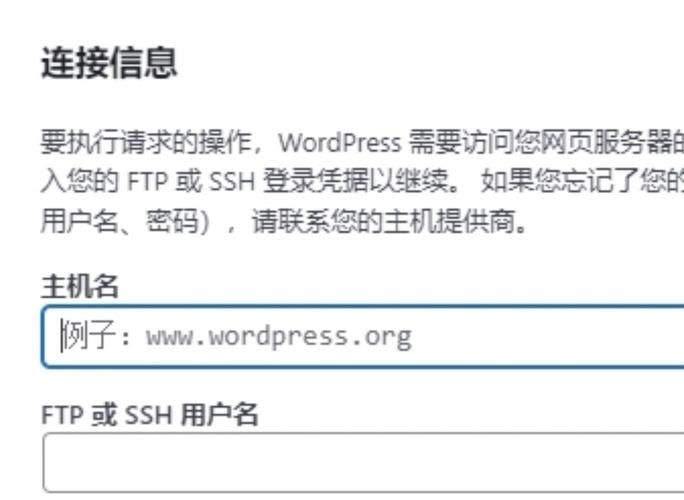

上传文件: 将下载或提取出的

fckeditor文件夹,通过 FTP 工具上传到你网站根目录下的/include/文件夹中。 -

检查权限: 确保

fckeditor文件夹及其内部文件的权限设置正确,通常目录设置为755,文件设置为644。 -

后台检查: 上传后,登录后台,再次检查“系统基本参数”中的“默认编辑器”是否为

fck。

临时应急方案(不推荐,但可用)

如果你只是临时需要用到 FCKeditor,但又不想或不能上传整个文件夹,可以尝试一个“曲线救国”的方法:切换回老版的编辑器。

Dedecms 除了 FCK 和 KindEditor,还有一个非常简单的 dedeeditor。

- 登录后台。

- 进入“系统” -> “系统基本参数” -> “核心设置”。

- 将 “默认编辑器” 从

kindeditor切换到dedeeditor。 - 保存后,去文章编辑页面看看,会出现一个非常简陋的编辑器。

注意:这个编辑器功能非常少,只有加粗、斜体、下划线等基本功能,不适合日常内容编辑,仅作为应急或临时使用。

总结与建议

| 你的情况 | 推荐解决方案 |

|---|---|

| 不确定版本,后台默认编辑器是 KindEditor | 方案一:这是正常情况,请直接使用和配置 KindEditor,无需理会 FCKeditor。 |

确定是老版本(如5.6),且/include/fckeditor/文件夹不见了 |

方案二:从 Dedecms 安装包或官方源重新下载并上传 fckeditor 文件夹到 /include/ 目录。 |

| 只是临时需要,不想折腾文件 | 方案三:在后台将默认编辑器临时切换为 dedeeditor 应急。 |

最后建议:

- 升级系统:如果你的版本非常老旧(5.5 或更早),强烈建议你升级到一个稳定的较新版本(如 5.7 SP2 或 5.8),新版本更安全、功能更完善,并且对现代浏览器支持更好。

- 保留编辑器选择:在后台保留多种编辑器的选择权是个好习惯,这样可以根据不同场景(如发布文章、添加产品描述)选择最合适的编辑器。